La UE emite bonos sociales y son todo un récord

La primera oferta habría recibido órdenes de compra por más de 233.000 millones de euros (US$ 275.000 millones).

El bloque parece listo para recaudar 10.000 millones de euros de la venta de la deuda a 10 años a través de bancos, según una persona familiarizada con el tema. Solo esa suma generó órdenes por encima de los 145.000 millones de euros, fácilmente la mayor cantidad en la historia para una emisión en Europa. También está emitiendo 7.000 millones de euros en valores a 20 años.

La emisión marca la llegada de un importante nuevo activo seguro, que atrae a los inversionistas con una calificación crediticia AAA y que es el segmento de más rápido crecimiento de las finanzas sostenibles. La oferta, que también es la primera deuda conjunta de la Unión Europea desde que el bloque alcanzó un acuerdo histórico de recuperación por la pandemia, tiene como objetivo proporcionar fondos para un programa de apoyo al empleo.

“Esperaba un libro de tres dígitos, pero no tan alto”, dijo Jan von Gerich, estratega jefe de Nordea Bank Abp. “Estos bonos fueron claramente esperados con impaciencia, y estas emisiones solo fortalecen la imagen de que hay una gran demanda de bonos en este momento”.

“Respuesta financiera perfecta”

Los bonos sociales se definen mediante la financiación de proyectos que ayuden a la sociedad, como mejorar el bienestar social o atender a poblaciones desfavorecidas. Son la “respuesta financiera perfecta” al impacto que los sistemas de bienestar experimentaron por la pandemia, según un informe de Maia Godemer, analista de investigación de finanzas verdes y sostenibles de BNEF.

Dado el tamaño de la venta, el bloque ya ha recorrido casi una quinta parte del camino para lograr su objetivo de financiar su programa SURE de 100.000 millones de euros, una medida temporal diseñada para ayudar a los gobiernos a mantener a los trabajadores en sus puestos de trabajo. Italia se convertirá en el mayor beneficiario, recibiendo alrededor de 27.000 millones de euros.

La oferta a 10 años tenía un precio de tres puntos base sobre midswaps, mientras que el bono a 20 años se situó 14 puntos base sobre midswaps. Si bien es difícil hacer comparaciones para esta nueva deuda, el plazo a 10 años se fijó casi un punto base por encima de los diferenciales implícitos del mercado para los bonos existentes de la Unión Europea.

“Es otra apuesta por el rendimiento”, dijo James Athey, director de inversiones de Aberdeen Standard Investments, en Bloomberg TV. “Si observa dónde se cotiza en relación con Alemania y dónde se cotiza en relación incluso con Francia, se sugeriría que se trata de un documento de alta calidad con un repunte de rendimiento frente a emisores con calificaciones similares en la región”.

En otro hito, el acuerdo ayudó a que las ventas de bonos en la región superaran por primera vez los 1,5 billones de euros en un año.

Los analistas han dicho que la emisión podría ayudar a fortalecer el euro, y cualquier signo de una integración más profunda entre los Estados miembros sería una bendición para los mercados. La moneda común subió 0,4% a más de US$ 1,18.

Demanda de bonos

La demanda de deuda de la región ha alcanzado máximos históricos este año. Italia registraba el récord anterior para una sola venta, con órdenes por 107.000 millones de euros para una emisión a 10 años en junio. En el espacio de los bonos sociales, la Unión Europea batió récords, superando la marca de la agencia francesa CADES, que refinancia y paga la deuda de la seguridad social, con una oferta de 5.000 millones de euros a 10 años.

La Unión Europea contrató a Barclays Plc, BNP Paribas SA, Deutsche Bank AG, Nomura y UniCredit SpA para supervisar la venta.

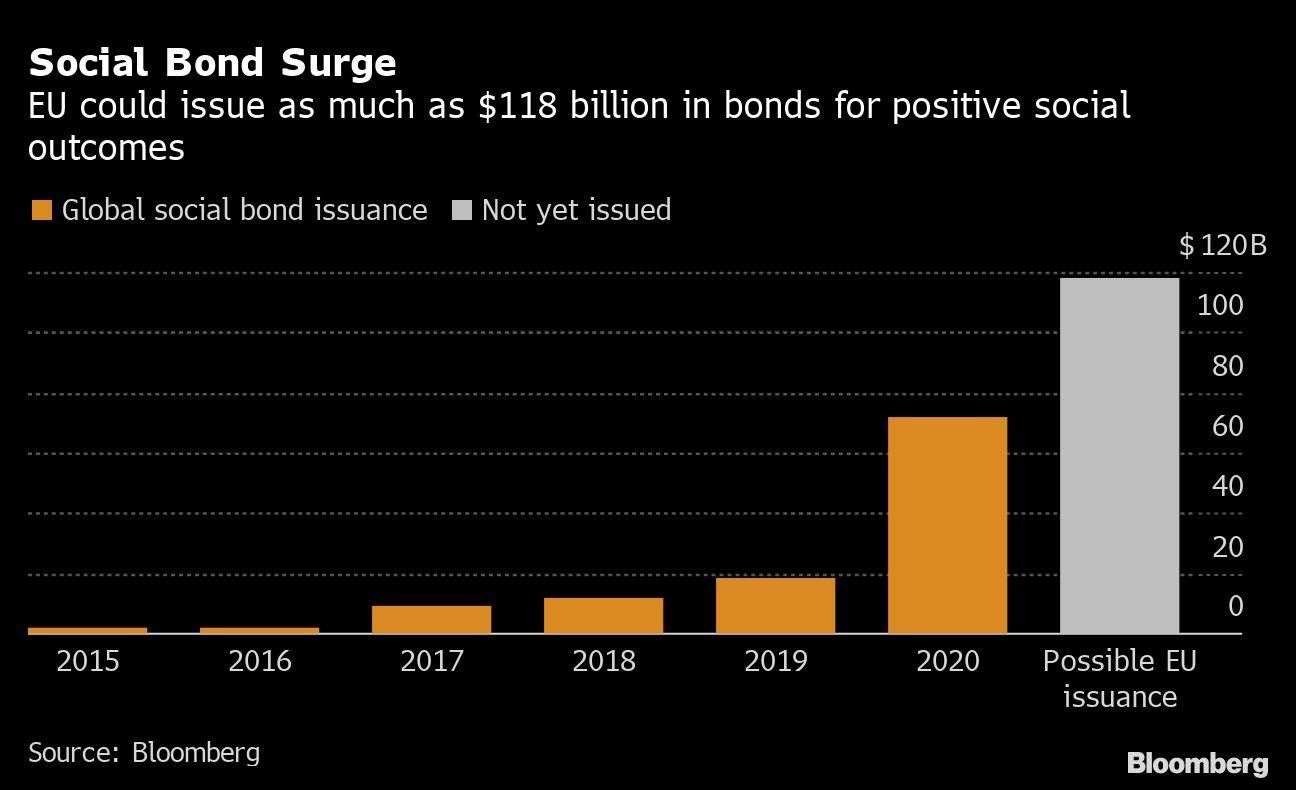

El bloque apunta a vender tantos bonos sociales como se hayan emitido a nivel mundial hasta ahora. El mercado se está expandiendo rápidamente y con esta emisión ha quintuplicando las ventas este año a alrededor de US$ 90.000 millones.