Econsult sobre el Imacec: “Fue del orden del doble que lo que ocurrió con el terremoto”

Tras el indicador de -3,4% en octubre, el gerente de Estudios de Econsult asegura que la recesión económica es casi cierta.

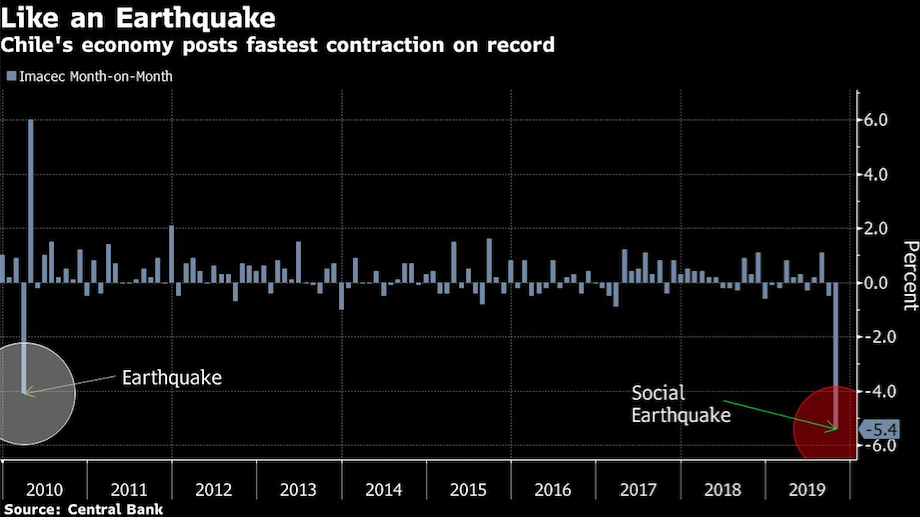

El Imacec de octubre se contrajo 3,4%, una cifra bastante peor a lo que esperaba el mercado, que tenía pronósticos que iban entre el 0% y el -1%. El dato da un puntapié inicial a lo que va a ser una semana que va a estar cargada de noticias en el ámbito macroeconómico. Sebastián Cerda, gerente de Estudios de Econsult, explica por qué la cifra dada a conocer este lunes 2 revela un escenario peor al vivido tras el terremoto de febrero de 2010.

–Este Imacec de 3,4% es bastante más negativo que lo que esperaba el mercado. ¿Es bastante más negativo que el pronóstico que tenías?

–Sí. Nuestro pronóstico estaba en línea con los más bajos del mercado. Esto significa que, básicamente, durante la segunda mitad de octubre el colapso de la actividad fue mayúsculo. Fue del orden del 10% durante esa segunda mitad de mes. Este tipo de colapsos de la actividad son cosas que no se registran en las estadísticas, al menos recientes, de las últimas décadas. Esto es mucho peor, por ejemplo, que el colapso que ocurrió a propósito del terremoto. Esto fue del orden del doble que lo que ocurrió con el terremoto. Y probablemente se junta con una serie de cosas distintas que hacen esto más complicado que eventos recientes de disrupción económica. A pesar de que la caída fue durante la segunda quincena de octubre, toda la sensación es que noviembre fue tan malo como esa segunda quincena de mes, que nada se recuperó durante noviembre. Y eso lleva a pensar que probablemente el Imacec de noviembre va a ser incluso más malo que este de octubre.

Recesión casi cierta

–¿Del orden de cuánto estaríamos hablando?

–Menos cuatro por cierto y probablemente más negativo. Con eso, el último trimestre del año va a ser negativo en términos de tasa de crecimiento. Eso significa que probablemente la entrada hacia 2020 va a ser mucho más lenta y sobre un nivel mucho más bajo. Y eso significa que la realidad de que vamos a tener dos trimestres consecutivos de caídas ya es una cosa muy probable, o casi cierta a estas alturas.

–Estaríamos en recesión.

–En esa medición sí. Los más pesimistas estábamos en crecimientos para este 2020 en torno a 1%, y es probable que difícilmente ocurra aquello. Acá está la sensación de que están ocurriendo dos cosas: uno, el primer impacto fue mucho más grave que lo anticipado. Y dos, la salida de esto va a ser mucho más lenta. Y esas dos cosas a lo que llevan es a pensar un escenario 2020 de mucha debilidad. Sobre todo en el primer trimestre se van a ver indicadores muy pobres en materia de actividad económica. Esto es algo bastante más grave que cualquier cosa que vimos en lo reciente. Mucho más grave que el terremoto. El terremoto tuvo un impacto muy significativo en el corto plazo, pero con una recuperación muy rápida. Esto también va a ser bastante más malo que la crisis subprime, cuando fueron seis meses de contracción económica, pero después hubo una vuelta de crecimiento muy relevante o importante. Eso es difícil que ocurra en esta oportunidad. Por lo tanto, vamos a ver algo bastante más débil y más pobre en materia de números económicos.

–Mencionabas que el frenazo fue mayúsculo en la segunda mitad de octubre. ¿Qué hay detrás de esta cifra?. ¿Esto es solamente lo que pasó con el comercio?

–Yo diría que es bastante más que el comercio. Esto quiere decir que no solo fue comercio, no solo fue el turismo, también fue el transporte y fueron muchos servicios que normalmente no tienen este grado de contracciones. No es habitual que ocurra este grado de contracciones en materias distintas.

Baja de tasa e intervención

–Esta semana hay reunión de política monetaria y con el dólar en los niveles donde está, ¿se hace esperable una baja de tasa? ¿Cómo ves la reunión que viene?

–Es una pregunta no tan simple de responder, porque en esto hay muchos factores que están en juego. Indudablemente el alza del dólar tiene efectos inflacionarios. ¿De qué orden? Probablemente más limitados que en otras oportunidades, pero la devaluación ha sido tan abrupta, que probablemente tenga efectos inflacionarios. Pero, parte de esto tiene que ver con ajustes reales que tiene que hacer la economía chilena. El impacto ha sido tan grueso, tan grave, que esto significa que la moneda, en términos reales, fruto de esta contracción económica, tiene que ser más débil. Es un ajuste normal que tiene que hacer la economía frente a un shock de esta gravedad. En el fondo, de lo que nos estamos dando cuenta, es que por más de que el Banco Central intervenga, no va a tener tanto efecto, si es que el ajuste en términos reales es así de profundo y hay que hacerlo igual. Por lo tanto, el tipo de cambio de cierta forma refleja una cosa fundamental y no solo ruido de corto plazo, no solo incertidumbre, no solo iliquidez, que es lo que muchos pensábamos. Esto parece ser un ajuste más importante que eso. Y por cierto, eso en la transición puede generar inflación. Ahora, bien, por qué te digo que esta pregunta es más compleja de contestar: porque está bien, va a reflejar más inflación esa alza del tipo de cambio, pero si es un ajuste de precios relativos que hay que hacer ¿es necesariamente cierto que el Banco Central quiera contenerla por la vía de la tasa de interés? Por ejemplo, no reducirla, si quisiera reducirla. Es una pregunta interesante. Quizás es un ajuste de precios relativos que tiene que dejar que ocurra. Y, probablemente, con la tasa de interés no hacer la señal de que va a ser más contractivo solamente por un efecto de tipo de cambio.

–Pero de todos modos el monto de la intervención es bastante grande. Quizás el dólar no estaba tan desalineado. ¿Debería ajustar el monto de esa intervención?

–Yo coincido con esa sensación. Nosotros mismos la teníamos, en el sentido de que hasta la semana pasada, sin estos datos, efectivamente daba la sensación de que la economía real estaba teniendo una contracción, pero no de una magnitud para justificar una depreciación tan significativa del tipo de cambio. Pero hoy día, frente a estas cifras, nos damos cuenta de que la contracción es de una cosa mayúscula, es mucho más grave que lo que se anticipaba. Y el ajuste que hay que hacer es más importante. Y el tipo de cambio eso lo tiene que reflejar. Si el Banco Central, frente a lo que estaba actuando, era frente a esa sensación de que había un desequilibrio muy relevante en el tipo de cambio y ese desequilibrio quizás no era tan importante, bueno…. El programa tiene que mantenerlo igual. Porque a mi juicio lo que había detrás de esto es que había cierto grado de iliquidez en el mercado, mucha incertidumbre. Ahora bien, yo creo que frente a eso el Banco Central lo que tiene que hacer es dejar que el mercado se ajuste a esta nueva realidad. La tasa de interés va a ser una discusión relevante esta semana, pero probablemente en términos de intervención, después de este programa no creo que haya mucho más.

El próximo IPoM

–Hay reunión de política monetaria este miércoles y el IPoM el jueves. ¿Qué se espera para este informe?

–Yo creo que parte de esto el Banco Central lo estaba ponderando. Me parece que esto de adelantar este informe es un poco dar cuenta de un escenario que estaba viendo mucho más deteriorado. Es importante para el mercado informarlo con anticipación si es que está viendo algo muy relevante. Yo creo que parte de eso es esto. Y lo que va a venir el jueves en el Informe de Política Monetaria es un sinceramiento de un escenario cuya gravedad está siendo más importante en el corto plazo. Problemenete venga acompañado de esta sensación de que la recuperación va a ser más lenta. Que esto no es el terremoto, en que hubo un impacto muy fuerte, porque se destruyó por un fenómeno natural mucha capacidad productiva, pero que rápidamente, a los pocos meses, ya había un impulso de los privados y del sector público, donde todo ya estaba normalizado algunos meses después. Esto es una situación bastante distinta, en el sentido de que la recuperación va a ser más lenta. Y tiene que ver con esta sensación de que nada se ha normalizado. Esto es un escenario malo, y más malo de lo que se ha planteado.

–¿Tiene que ver también con las expectativas? En el terremoto se afectaron, pero no en la magnitud que vemos ahora.

–Porque en el terremoto lo que ocurrió es que en Concepción hubo algunas semanas, un par de semanas, una situación de descontrol social, pero se normalizó. Sin embargo, acá llevamos casi dos meses desde que empezó esto y todavía no hay una sensación de que la situación de tranquilidad en la calle esté en vías de normalizarse. Y muchas de las decisiones de los hogares y de las empresas tienen que ver con certidumbre. Con confianza en que las cosas van a tener cierta normalidad de ocurrir. La incertidumbre es algo que actúa muy en contra de decisiones que van a tener impacto de manera importante en el futuro.

Fractura irreversible

–Ayer, en una entrevista, Sebastián Claro hablaba que la fractura que se ha vivido en el mundo político, social, es irreversible. ¿Crees que estamos frente a un diagnóstico así?

–Es un diagnóstico plausible. Parte de lo que hemos descubierto hoy día, es que, en línea con lo que plantea Sebastián Claro, es que la situación de corto plazo ha sido más grave que lo que anticipábamos. Es un riesgo relevante. Esperemos que las fuerzas políticas, la sociedad civil, sean capaces de agruparse en torno a un diálogo común, donde se retorne a la tranquilidad y se puedan generar decisiones de inversión por parte de las empresas y decisiones de gasto por parte de las familias, que nos lleven a la normalidad. Pero coincido con que al menos en el corto plazo eso no parece estar presente. Y eso es una situación que va a generar que esta incertidumbre y este daño económico tenga una recuperación bastante más ténue y más débil y que probablemente sea de los escenarios malos que hemos visto en el pasado.

–Se espera que hoy el Gobierno anuncie hoy un plan en apoyo a las pymes. ¿Crees que eso es necesario ahora?

–Esto ayuda, por cierto. Pero un poco lo mismo que con la intervención del Banco Central: si es que no hay una situación normalizada a nivel agregado de país, difícilmente volvamos a esta normalidad. Lo mismo que te decía en materia del tipo de cambio. El Banco Central puede tener esta sensación de que hay iliquidez en el mercado, hay cierto grado de sobrerreacción. Pero si en el fondo la sobrerreacción no existe y tiene que ver con cosas fundamentales, difícilmente tenga un impacto tan relevante. Esto ayuda, pero es una ayuda en la medida en que otras cosas, que son de primer orden, se normalicen.

–¿Cómo qué?

–Creo que tiene que haber un acuerdo político-social, que permita a las familias y a las empresas tener grados de certidumbre para volver a echar a andar esta máquina que se paralizó y se paralizó sabemos hoy día con gravedad a partir de la segunda mitad de octubre.

–Por último, también tenemos cifras de inflación. Me gustaría conocer tu opinión de lo que viene.

–Yo creo que es cierto que vienen inflaciones más altas de las esperadas por el efecto del tipo de cambio. Efectivamente hay una sensación de que algunos sectores económicos no van a poder alterar tarifas, pero hay ciertos bienes, de primera necesidad, que tienen que ver con los alimentos que tienen origen importado y eso hay que reflejarlo. Eso va a significar algún grado de mayor inflación de corto plazo particularmente durante los próximos meses.

Vea la conversación completa en PAUTA Bloomberg acá: