Codelco obtiene US$ 2.000 millones con venta de bonos en dólares

Diversas compañías locales, como Banco Santander, CMPC y BancoEstado, han recurrido también a la emisión de deuda en moneda extranjera para financiarse.

Codelco, la mayor minera de cobre del mundo, aprovechó los mercados internacionales de bonos para refinanciar su deuda y financiar sus planes de expansión, después de que el Gobierno chileno dijera que no estaba considerando inyecciones de capital.

La gigante de cobre vendió US$ 1.000 millones en bonos a 10 años que rendirán 1,35 puntos porcentuales por encima de los bonos del Tesoro de EE.UU., luego de haber hablado inicialmente de aproximadamente 1,5 puntos porcentuales, según una persona familiarizada con el asunto que pidió no ser identificada porque no está autorizada para hablar oficialmente. También vendió US$ 1.000 millones a través de la reapertura del bono 2050 que emitió el año pasado. Estos se vendieron a 165 puntos porcentuales sobre los bonos del Tesoro.

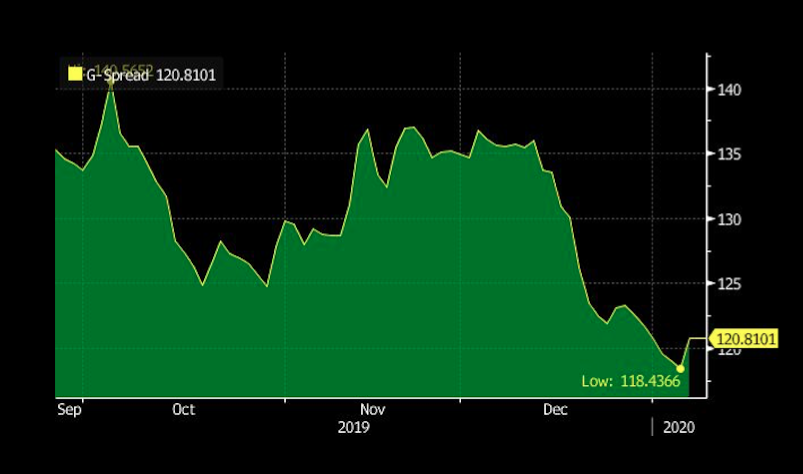

Después de un aumento en los rendimientos de los bonos del Gobierno de Chile y las permutas de incumplimiento crediticio en noviembre provocado por una ola de agitación social, los indicadores de riesgo país cayeron en diciembre a medida que la violencia disminuyó. Eso, junto con los bajos rendimientos de los bonos del Tesoro de EE.UU. y las opiniones de que las tasas estadounidenses se mantendrán sin cambios durante más tiempo, ha llevado a compañías como Codelco, Banco Santander Chile y la exportadora de celulosa Empresas CMPC a recurrir al mercado de bonos en moneda extranjera. La compañía estatal Banco Estado vendió bonos por US$ 750 millones con vencimiento a cinco años ayer.

Invertir para producir

El gobierno chileno brindará “apoyo”, pero no inyecciones de capital a Codelco, dijo el ministro de Hacienda, Ignacio Briones, en una entrevista el lunes con PAUTA Bloomberg, de radio PAUTA. Codelco necesita invertir más de US$ 20.000 millones para mantener estables los niveles de producción, incluso si la compañía tiene una deuda de US$ 18.400 millones, un número que podría aumentar a US$ 21.000 millones, según el exdirector ejecutivo Nelson Pizarro. El respaldo del gobierno chileno ayuda a los inversionistas a mirar más allá de los altos niveles de deuda.

“Espero que Codelco siga emitiendo bonos una o dos veces al año”, afirma Guido Chamorro, codirector de deuda en divisas de mercados emergentes de Pictet, en Londres. “Por supuesto, Codelco debería aspirar a tener niveles de deuda que estén en línea con su Ebitda, pero sigue siendo el activo más importante de Chile”.

Codelco no ha especificado si los fondos se destinarán a sus proyectos o al pago anticipado de la deuda.

Alejandro Rivera, vicepresidente de administración y finanzas de Codelco, dijo en un comunicado enviado por correo electrónico que un mercado de deuda favorable, con tasas base a niveles históricamente bajos, es atractivo para prefinanciar los requisitos de efectivo para 2021. La empresa tiene que pagar aproximadamente US$ 660 millones en préstamos y bonos que vencen este año, según datos compilados por Bloomberg.