Renta fija: ¿se salvará Cencosud de una rebaja en su nota?

Según analistas, la empresa de Horst Paulmann tendría lo necesario para evitar que su nota llegue al nivel basura a pesar del escenario local.

Incluso en medio de la mayor efervescencia social en Chile de las últimas décadas, Cencosud SA, el gigante minorista sudamericano fundado y dirigido por el multimillonario Horst Paulmann, tendría lo necesario para evitar una rebaja en su nota de crédito.

Esa es la lectura que los inversionistas hacen después de que sus bonos en dólares de Cencosud al 2023, 2025 y 2027 registraran un retorno positivo del 0,7% la semana pasada, a pesar de las nuevas advertencias de que se avecina una rebaja en su nota a nivel basura. El retorno superó el rendimiento promedio de todos los bonos chilenos en dólares en el período, así como el de su rival Falabella, cuyo bono al 2025 tuvo un retorno positivo de 0,3%.

“Cencosud tiene un balance lleno de activos atractivos que puede vender para evitar una baja”, dijo Jorge García, trader de renta fija en la firma de servicios financieros Nevasa. “El mercado le está dando el beneficio de la duda”.

Erosión en los resultados

El malestar social en Chile de las últimas semanas ha resultado en mayor incertidumbre, el cierre de tiendas y una contracción drástica de la economía. Las ventas minoristas de octubre cayeron un 16% en Santiago y un 12% en todo el país en comparación con el año anterior. El Banco Central de Chile ha advertido que el desempleo y la demanda de los consumidores empeorarán a medida que aumente el número de despidos de trabajadores.

Cencosud actualmente tiene una calificación de crédito de Fitch Ratings Inc. y Moody’s Investors Services de un nivel por encima de basura, y con perspectivas negativas. Fitch anunció la perspectiva negativa el 21 de noviembre, ya que los disturbios en Chile y una economía débil en Argentina erosionarán los resultados de la empresa. Cencosud declinó hacer comentarios para esta nota.

Este año, Cencosud completó la salida de la bolsa de sus centros comerciales para reducir su nivel de deuda. JPMorgan advirtió la semana pasada que el minorista podría tener que continuar con las ventas de sus activos, incluyendo vender una mayor participación de su unidad de centro comercial.

Efecto en el retail

La firma de análisis Gimme Credit fue la última en hacer sonar la alarma sobre los riesgos de una rebaja. Si Cencosud cae a nivel basura, “el riesgo es mayor de más bajas en los precios”, escribió el analista Cedric Rimaud en una nota la semana pasada.

Desde el comienzo de los disturbios el 18 de octubre, los bonos en dólares de Cencosud al 2027 han arrojado un retorno negativo del 4,6% mientras que aquellos al 2025 han tenido retorno negativo de un 2,1%, según datos compilados por Bloomberg. Bonos chilenos corporativos en dólares con calificaciones similares han retornado un 0,9% negativo en el mismo período.

Otros bonos minoristas chilenos también han sido golpeados. La tasa de los bonos en UF al 2024 de AD Retail aumentó a 19,1% desde menos del 4% cuando comenzaron los disturbios, según precios de LVA Índices. La tasa de los bonos de Empresas Hites al 2026 subió al 6,7% de 2,1% el 18 de octubre.

Intervención rinde frutos

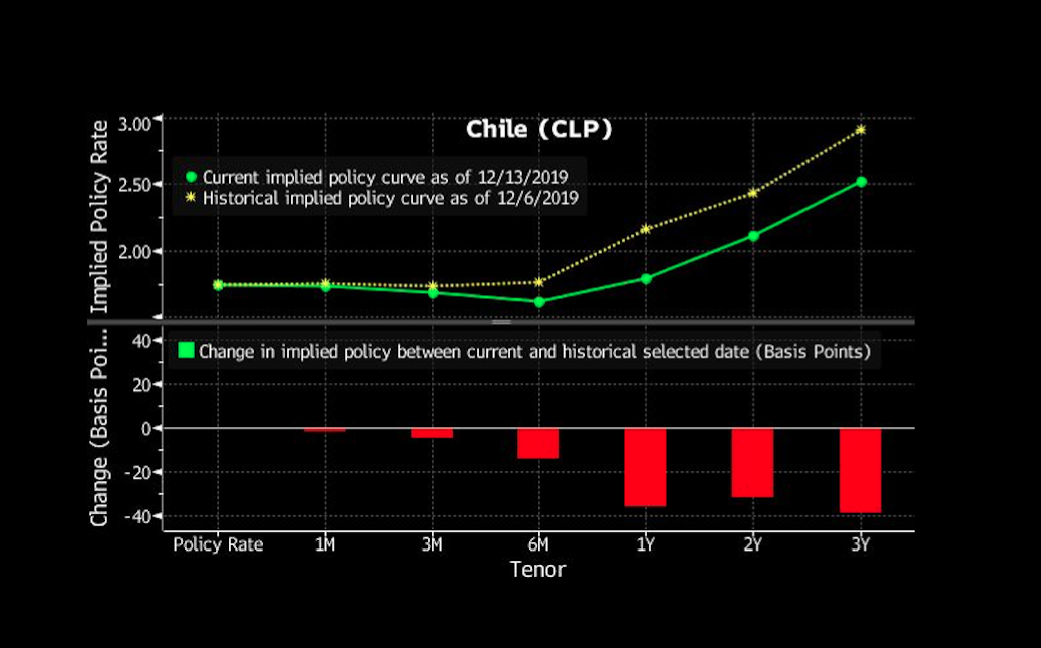

Ya van dos semanas de la intervención del Banco Central para reducir la volatilidad del peso y parece estar bien encaminada. La semana pasada la moneda chilena fue la de mejor desempeño en mercados emergentes con un fortalecimiento del 1,9%. En consecuencia, la autoridad monetaria de Chile reducirá esta semana sus intervenciones en el mercado spot a US$ 100 millones por día, al tiempo que aumenta la oferta de forwards.

Las tasas de los swaps peso-cámara cayeron más de 30 puntos base, una señal de menor percepción de riesgo. La baja se vio reforzada por la noticia de que el Presidente Sebastián Piñera sobrevivió a un intento de juicio político.

El jueves de esta semana el BCCh publicará las minutas de su reunión del 4 de diciembre en la que dejó la TPM sin cambios en 1,75%.

Esta semana:

- En Chile:

- 19. dic: Minutas del Banco Central

- Internacional:

- 16 dic.: PMI manufacturero en EE.UU.

- 17 dic.: Producción industrial en EE.UU.

- 18 dic.: Inflación en Reino Unido

Noticias recientes:

- Chilena Volcom Securitizadora planea venta de bonos en 2 series

- Rodrigo Cerda renuncia como director de Presupuestos en Chile

- Economistas proyectan fuerte caída Imacec Chile en nov: Encuesta

- Economistas ven mantención de TPM en próxima reunión: Encuesta

- Rebaja calificación Cencosud es ‘inminente’, dice Gimme Credit

- Peso chileno lidera ganancias globales en medio de intervención

- Aprobación de Piñera sube tras tocar mínimo histórico: Cadem

Bonos en proceso de inscripción o emisión:

| Sociedad | Monto por emitir | Plazo | Calificación |

|---|---|---|---|

| Volcom Securitizadora | 760.000 UF | 30 años | AAA (ICR y Humphreys); AA+(ICR), AA (Humphreys) |

| Tecno Fast | 4m UF | 30 años | A+ (Feller Rate e ICR) |

| Colbún | 7m UF cada una | 10 y 30 años | AA-(cl) [Fitch]; AA (Feller Rate) |

| Copeval | 2m UF | 10 años | BB+(cl) [Fitch] |

| Sigdo Koppers | A+(cl) [Fitch] | ||

| Viña San Pedro Tarapacá | 1,5m UF cada una | 10 y 30 años | AA-(cl) [Fitch] |

| Corporación Universidad de Concepción | 5m UF | 20 años | A- (ICR) |

| Grupo Empresas Navieras | 5,5m UF | 30 años | A-(cl) [Fitch] |

| Caja Los Andes | 2,5m UF (2 series); CLP69,9mm (2 series) | 7 años cada una | AA- (ICR y Humphreys) |

| Rutas del Desierto | 6,4m UF | 22 años | |

| A3 Property Investments | 5m UF | 10 y 30 años | A (ICR y Feller Rate) |

| Red Salud | A(cl) [Fitch] | ||

| Mall Plaza | 10m UF cada una | 10 y 30 años | AA+ (Feller Rate); AA(cl) [Ficth] |

| Inmobiliaria Nialem | 3m UF | 10 y 30 años | A+ (Feller Rate) |

| Fondo de Inversión Independencia Rentas Inmobiliarias | 7m UF | 10 años | AA-(cl) [Fitch]; AA (Feller Rate) |

| Inversiones Previsión Security | 1,5m UF | 30 años | A+(cl) [Fitch]; A+ ICR |

| Compañía Industrial El Volcán | 10 y 30 años | AA- (ICR & Feller Rate) | |

| Embotelladora Andina | 10m UF | 10 y 30 años | AA(cl) [Fitch]; AA (ICR) |

| Ruta del Limarí | 6,8m UF | 24 años | A+ (Feller Rate) |

| Nexus Chile Health | 1,5m UF | 10 años | A- (ICR y Humphreys) |

| Enaex | 2,5m UF cada una | 10 y 30 años | AA-(cl) [Fitch]; AA (Feller Rate) |

| AVLA | 1m UF | 10 años | A- (ICR) |

| Forum | 30m UF | 30 años | AA(cl) [Fitch] AA (ICR) |

| Aguas del Altiplano | 2,2m UF | 15 años | AA (Feller Rate) |

| Aguas Araucanía | 2,2m UF | 15 años | AA (Feller Rate) |

| Aguas Magallanes | 1,1m UF | 15 años | AA (Feller Rate) |

| Ruta del Algarrobo | 11m UF | ||

| Global Soluciones Financieras | 3m UF | 10 años | |

| Caja La Araucana | CLP331,2mm y CLP75,6mm | BBB (Feller Rate); BBB- (Humphreys) | |

| Inversiones Confuturo | 2m UF | 25 años | AA- (Feller Rate e ICR) |

| General Motors Financial Chile | 4,3m UF | 10 años | AA-(cl) [Fitch] |

| SMU | 3m UF | 8, 10 y 25 años | A- (Feller Rate e ICR); BBB+ (Humphreys) |

| Inmobiliaria Apoquindo | 3m UF | 9 años | |

| Infraestructura Alpha | 1,5m UF | 12 años | A- (Feller Rate) |

| LV-Patio Renta Inmobiliaria | 2,5m UF | 10 años | A+ (Feller Rate & ICR) |

| Gama Servicios Financieros | 5m UF | 10 años | A (ICR) |

| Brookfield Americas Infrastructure Holdings Chile | 9,5m UF | 12 años | A (Feller Rate) |

| Blumar | 3m UF | 10 y 30 años | A- (Feller Rate) |

| Penta Financiero | 3m UF | 10 años | A+ (ICR) |

| Red Megacentro | 3m UF cada uno | 10 y 30 años | A+ (ICR); A (Feller Rate) |

| Quiñenco | 10m UF cada una | 10 y 35 años | AA(cl) [Fitch] ; AA (Feller Rate) |

Bonos recientemente emitidos:

| Fecha | Sociedad | Monto | Tasa de colocación | Maturity |

|---|---|---|---|---|

| 20 noviembre | Caja de Compensación 18 de Septiembre | CLP54mm y CLP40mm | 4% y 7,55% | 6 y 10 años |

| 12 noviembre | Incofin | 1m UF | 2,54% | 5 años |

| 5 noviembre | Banco Internacional | 1m UF | 2,08% | 28 años |

| 29 octubre | Watt’s | 1m UF | 1,5% | 10 años |